5월 종합소득세 시즌,

사업자라면 한 번쯤 고민하는 세금 전략 중 하나가 바로 간편장부 vs 기준경비율입니다.

특히 간편장부 대상자 기준경비율을 제대로 이해하면, 불필요한 세금 부담을 줄일 수 있는 절세 포인트를 잡을 수 있습니다.

오늘은 간편장부 대상 기준부터 기준경비율의 의미, 적용 세율 비교까지 실무에 바로 활용할 수 있도록 총정리해드립니다!

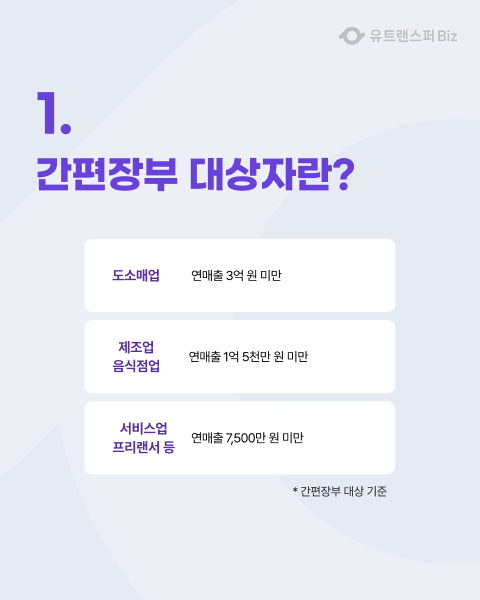

1. 간편장부 대상자란 누구인가요?

국세청은 개인사업자의 전년도 수입금액 규모에 따라 간편장부 대상자를 지정합니다.

간편장부 대상자는 복식부기를 작성하지 않아도 되며 단순한 장부 형식으로도 신고가 가능합니다.

업종 유형 별 간편장부 대상 기준은 아래와 같습니다.(연매출 기준)

도소매업 3억 원 미만

제조업, 음식점업 1억 5천만 원 미만

서비스업, 프리랜서 등 7,500만 원 미만

✅ 장점 : 실제 지출(경비)을 꼼꼼히 반영할 수 있어 절세 효과가 기대됩니다.

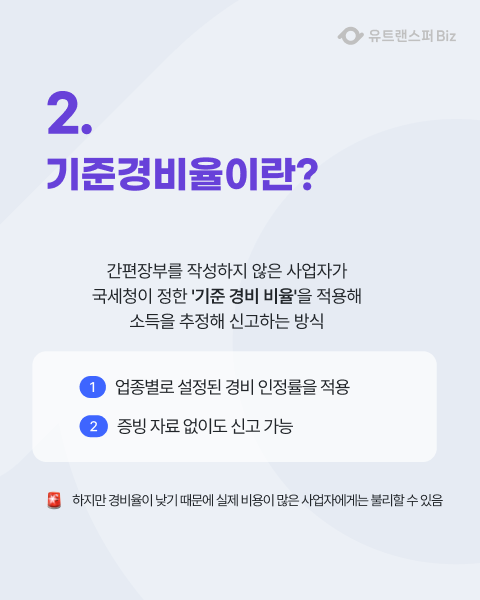

2. 기준경비율이란 무엇인가요?

장부를 전혀 작성하지 않은 경우, 국세청은 기준경비율이라는 고정된 비율을 적용해 소득을 추정합니다.

📌 업종별로 설정된 경비 인정률을 적용

📌 증빙 자료 없이도 신고 가능

하지만 경비율이 낮기 때문에 실제 비용이 많은 사업자에게는 불리할 수 있음

예) 서비스업 기준경비율이 60%라면, 매출의 60%를 경비로 인정하고 나머지 40%를 소득으로 봅니다.

3. 간편장부 vs 기준경비율, 어떤 방식이 유리할까?

정리하자면

📍 경비가 많다면 → 간편장부

📍 경비가 적거나 신고가 처음이라면 → 기준경비율

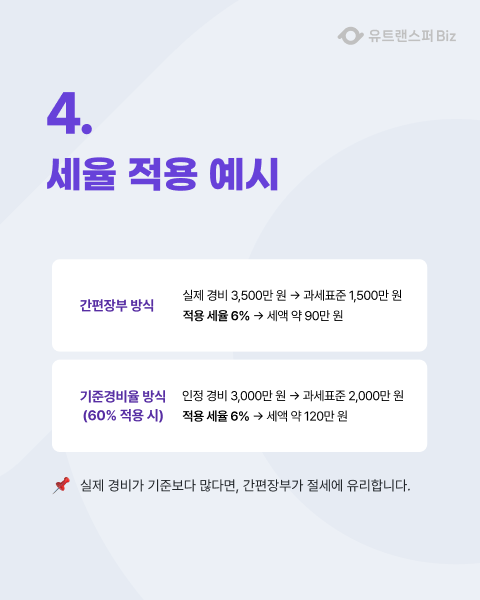

4. 세율 적용 예시로 비교해보기

예를 들어 연 매출이 5,000만 원인 프리랜서 A씨의 경우

✅ 간편장부 방식

실제 경비 3,500만 원 → 과세표준 1,500만 원

적용 세율 6% → 세액 약 90만 원

✅ 기준경비율 방식 (60% 적용 시)

인정 경비 3,000만 원 → 과세표준 2,000만 원

적용 세율 6% → 세액 약 120만 원

📌 실제 경비가 기준보다 많다면, 간편장부가 절세에 유리합니다.

5. 신고 방식 선택 시 실무자가 챙겨야 할 체크포인트

✔️ 간편장부 대상인지 반드시 확인 (홈택스에서 조회 가능)

✔️ 작년 지출 자료 정리 여부에 따라 전략 선택

✔️ 세무대리인과의 상담 권장 (경비율만 보고 결정 금물)

✔️ 향후 세무조사 대비까지 고려한 전략이 필요

해외 거래가 잦은 사업자라면, 경비 증빙도 더 쉬워져야 합니다.

종합소득세 신고 시 외화 송금 내역, 인보이스, 계약서 등 경비 증빙 자료를 요구받는 경우가 많습니다.

해외 업체와 자주 거래하고 외화로 대금을 지급하신다면 송금부터 회계 정리까지 효율화된 관리가 절세의 첫걸음이 될 수 있어요.

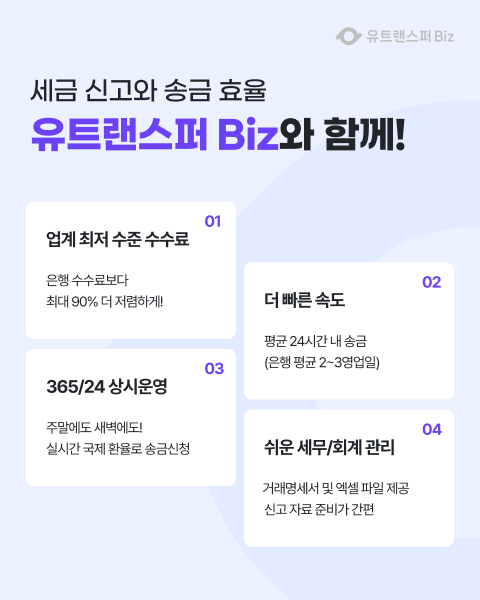

유트랜스퍼Biz는 이런 상황에 최적화된 해외송금 솔루션입니다.

✅ 업계 최저수준 고정 송금 수수료

✅ 12시간 이내 송금 처리

✅ 인보이스, 계약서 첨부 기능

✅ CSV 거래내역 다운로드로 세무대리인 제출 간편

✅ 여러 수취처 대량 송금도 엑셀 한 번으로

복잡한 송금, 반복되는 증빙 업무에서 벗어나고 싶다면 지금 바로 유트랜스퍼Biz를 만나보세요!